मनी लॉन्ड्रिंग आपराधिक मूल के धन को छिपाने और वैध वित्तीय प्रणाली में लाने के बाद उसे वैध धन जैसा बनाने की प्रक्रिया है। अपराधियों के लिए अवैध धन का उपयोग करना समस्याग्रस्त है क्योंकि वे इसे कानूनी अधिकारियों को नहीं बता सकते हैं कि यह कहां से आया है और अपराध में उनका पता लगाना भी आसान है। लेकिन इसके शोधन के बाद, इसे वैध धन से अलग करना मुश्किल हो जाता है और इसलिए धन का उपयोग अपराधियों द्वारा बिना पता लगाए आसानी से किया जा सकता है।

नशीली दवाओं और अपराध पर संयुक्त राष्ट्र कार्यालय (यूएनओडीसी) ने नशीली दवाओं की तस्करी और संगठित अपराधों से उत्पन्न अवैध धन की मात्रा निर्धारित करने और यह जांचने के लिए एक अध्ययन किया कि इन निधियों का किस हद तक शोधन किया जाता है। रिपोर्ट का अनुमान है कि 2009 में, आपराधिक आय वैश्विक सकल घरेलू उत्पाद का 3.6% थी, जिसमें से 2.7% (या 1.6 ट्रिलियन अमेरिकी डॉलर) का शोधन किया गया था।

यह अंतर्राष्ट्रीय मुद्रा कोष द्वारा व्यापक रूप से उद्धृत अनुमान के अंतर्गत आता है, जिसमें 1998 में कहा गया था कि दुनिया में मनी लॉन्ड्रिंग का कुल आकार दुनिया के सकल घरेलू उत्पाद के दो से पांच प्रतिशत के बीच हो सकता है। 1998 के आँकड़ों का उपयोग करते हुए, ये प्रतिशत संकेत देंगे कि मनी लॉन्ड्रिंग 590 बिलियन अमरीकी डालर और 1.5 ट्रिलियन अमरीकी डालर के बीच थी। उस समय, निचला आंकड़ा स्पेन के आकार की अर्थव्यवस्था के कुल उत्पादन के मूल्य के बराबर था।

हालाँकि, उपरोक्त अनुमानों को सावधानी से लिया जाना चाहिए। इनका उद्देश्य मनी लॉन्ड्रिंग की भयावहता का एक मोटा अनुमान देना है। लेन-देन की अवैध प्रकृति के कारण, सटीक आँकड़े उपलब्ध नहीं हैं और इसलिए हर साल वैश्विक स्तर पर लूटे गए धन की मात्रा का एक निश्चित अनुमान लगाना असंभव है।

अवैध धन के सामान्य स्रोत

- नशीली दवाओं, हथियारों और मानवों की तस्करी

- आतंक

- कर की चोरी

- संगठित अपराध जैसे अपहरण, कॉन्ट्रैक्ट हत्या, जुआ, वेश्यावृत्ति, बैंक धोखाधड़ी आदि।

- व्यवसाय की सुरक्षा के लिए गैंगस्टरों/अपराधियों को भुगतान किया गया धन (संरक्षण धन)

- मिलावटी उत्पादों, भ्रष्टाचार आदि से कमाया गया धन।

- स्लश फंड या ब्लैक फंड – राजनेताओं को रिश्वत देने या राजनीतिक दलों को दान देने के लिए कॉरपोरेट्स द्वारा धन का गुप्त भंडार

- कैपिटेशन शुल्क – शैक्षणिक संस्थानों द्वारा मांगी जाने वाली अवैध फीस

- बहुत अधिक ब्याज वसूलने वाले साहूकारों को ऋणदाता भी कहा जाता है

मनी लॉन्ड्रिंग की प्रक्रिया

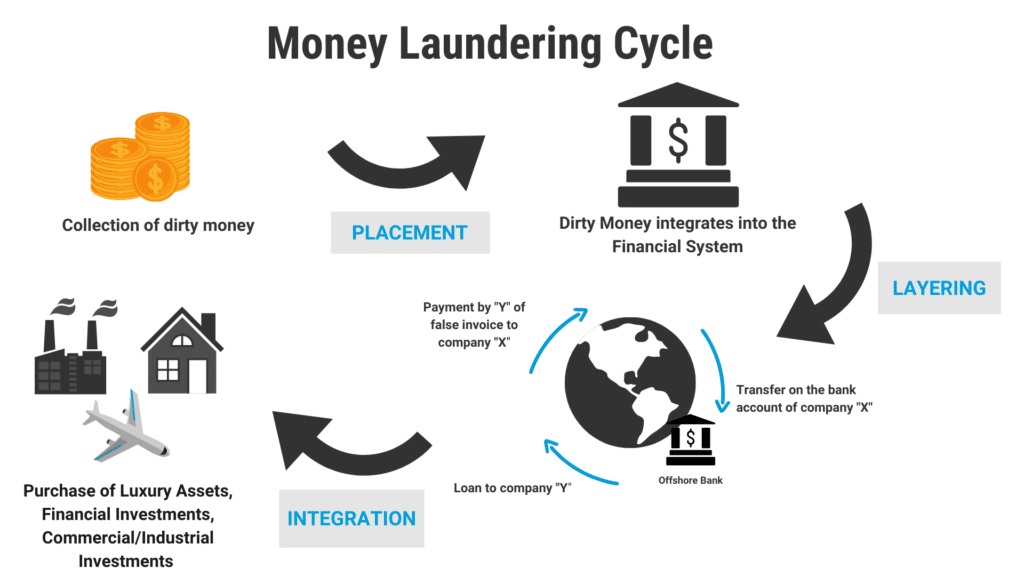

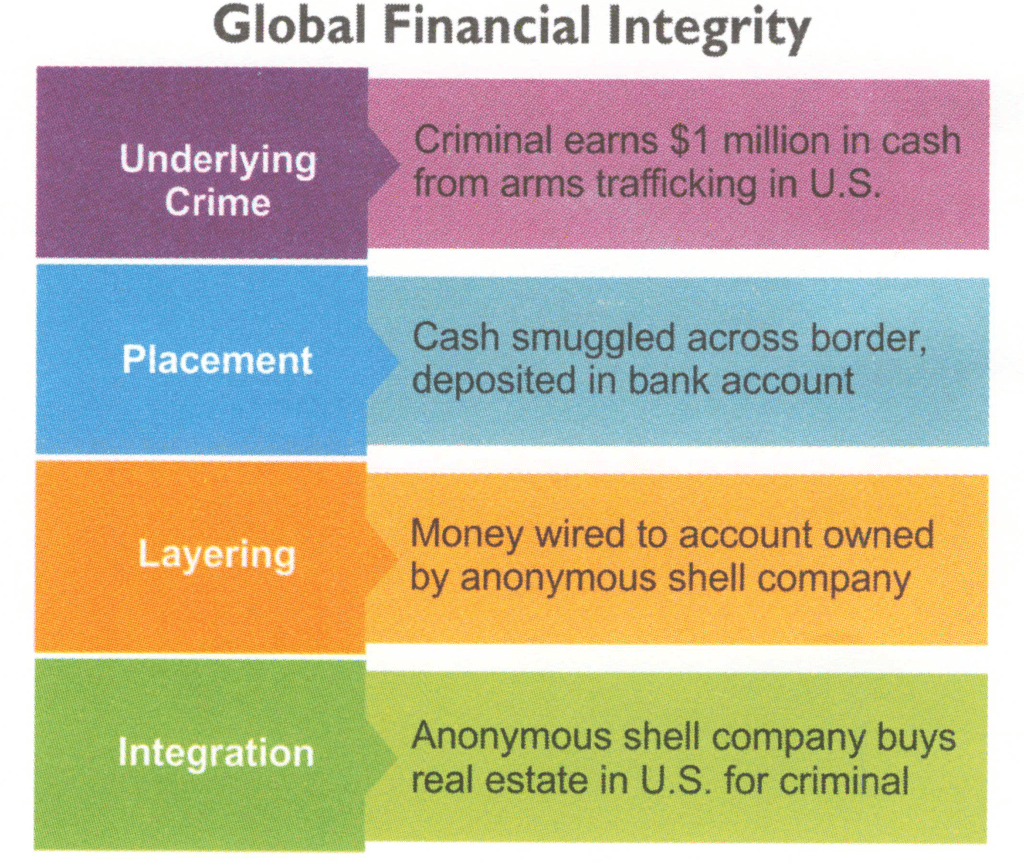

धन शोधन की अनेक तकनीकें हैं। हालाँकि, मनी लॉन्ड्रिंग को तीन चरणों में विभाजित किया जा सकता है:

चरण 1: प्लेसमेंट: विभिन्न तरीकों का उपयोग करके वित्तीय संस्थानों में अवैध धन जमा किया जाता है। इस कदम का मुख्य उद्देश्य कानूनी अधिकारियों द्वारा पता लगाने से बचने के लिए अपराध की आय (अवैध धन) को आपराधिक स्थान से हटाना है। वित्तीय संस्थान के साथ पहले चरण में शामिल विधियाँ या तकनीकें:

- स्ट्रक्चरिंग/स्मर्फिंग तकनीक: यह तकनीक बहुत सरल है, बस अधिकारियों द्वारा निर्धारित रिपोर्टिंग सीमा से नीचे असंबद्ध जमाकर्ताओं के खातों में बड़ी मात्रा में अवैध धन को छोटी मात्रा में नकदी में जमा करें। जो व्यक्ति इस तकनीक में शामिल होता है उसे स्मर्फ कहा जाता है।

- जुड़े हुए खातों का उपयोग करना: रिश्तेदारों, बेनामी, सहयोगियों जैसे शेल कंपनियों (फर्जी कंपनियों) के खाते।

- विभिन्न बैंकों में एक ही व्यक्ति के कई वैध खाते और शैक्षणिक संस्थानों, गैर-लाभकारी संगठनों, चैरिटी ट्रस्टों आदि के खातों का दुरुपयोग।

चरण 2: लेयरिंग: वित्तीय लेनदेन के जटिल जाल के माध्यम से अवैध धन की अवैध या आपराधिक उत्पत्ति को उजागर करना। इस चरण का मुख्य उद्देश्य लेनदेन के जटिल नेटवर्क की कई परतों के माध्यम से धन के स्रोत और उसके स्वामित्व को अप्राप्य बनाना है। वित्तीय संस्थान के साथ लेयरिंग चरण में शामिल विधियाँ या तकनीकें:

- विदेशी टेलीग्राफिक ट्रांसफ़र जैसी प्रेषण सेवाएँ,

- बैंक ड्राफ्ट/मनीऑर्डर,

- मुखौटा कंपनियों और मुखौटा कंपनियों को ऋण

चरण 3: एकीकरण: इस चरण में मुख्य उद्देश्य अवैध धन के लिए एक वैध छवि चित्रित करना है। यह लॉन्ड्रिंग प्रक्रिया का अंतिम चरण है। लॉन्ड्रिंग के उपरोक्त तरीकों का उपयोग करने के बाद, अवैध धन अब निवेश, भूमि की खरीद, व्यय या बचत के माध्यम से अर्थव्यवस्था में प्रसारित किया जाता है।

मनी लॉन्ड्रिंग की तकनीकें

जमा संरचना/स्मर्फिंग

- इस प्रक्रिया में अनगिनत अलग-अलग निवेशकों द्वारा या बड़ी संख्या में खातों में अधिकारियों द्वारा निर्धारित रिपोर्टिंग सीमा से कम राशि की बड़ी संख्या में जमा करना शामिल है।

टेलीग्राफिक ट्रांसफर के बाद नकद जमा

- नशीली दवाओं के तस्करों या अन्य लोगों द्वारा बड़ी नकदी जमा की जा सकती है, जिन्होंने उस देश से बाहर आपराधिक संपत्ति की तस्करी की है जहां गलत काम हुआ है। अक्सर नकद जमा के तुरंत बाद किसी अन्य व्यक्ति को टेलीग्राफिक ट्रांसफर कर दिया जाता है (जो पहले देश में हो सकता है जहां गलत काम का पता चला था), इस तरह से जब्ती का खतरा कम हो जाता है।

जुड़े हुए खाते

- संभवतः अपराधियों के लिए गलत नामों से खाते खोलना परेशानी भरा है क्योंकि बैंक खाता खोलने के लिए प्रासंगिक पहचान योग्य प्रमाण आवश्यक है। तो ऐसी स्थिति में हो सकता है कि खाते रिश्तेदारों, साझेदारों या अपराधी के लाभ के लिए काम करने वाले विभिन्न व्यक्तियों के नाम पर रखे जा सकते हैं।

व्यापार आधारित मनी लॉन्ड्रिंग

- यह विधि केवल धन के प्रवाह को छिपाने और आय के वैध स्रोत से आने वाले गंदे धन को बनाने के लिए चालान के कम या अधिक मूल्यांकन पर निर्भर करती है। इस प्रकार की लॉन्ड्रिंग तकनीकों का उपयोग सोने और हीरे के बाजार में व्यापक रूप से किया जाता है।

- सोना: सोने का आंतरिक मूल्य और एक स्थिर बाजार है। भारत जैसे देश जो अपने उत्पादन से कहीं अधिक सोना निर्यात कर रहे हैं, सोने का उपयोग करके लॉन्ड्रिंग गतिविधियों के लिए पर्याप्त अवसर पैदा करते हैं। उदाहरण: ड्रग तस्करी एजेंट सोने के रूप में भुगतान करता है और फिर इस सोने को गलत चालान के साथ आयात किया जाता है।

- हीरा: हीरे का अवैध व्यापार लॉन्डर्स और आतंकवादियों के लिए एक महत्वपूर्ण स्रोत है। सोने के विपरीत, जो सजातीय धातु है (यदि हम सोने को आधा काट दें, तो कीमत भी समान रूप से विभाजित हो जाती है) हीरा एक गैर सजातीय धातु है। हीरे का मूल्य बहुत जटिल है, भले ही दोनों हीरे एक ही रंग, वजन और स्पष्टता के हों, फिर भी वे एक जैसे नहीं होते क्योंकि एक का मूल्य दूसरे से दोगुना हो सकता है और हीरे के मूल्य का पता लगाने के लिए बहुत कौशल की आवश्यकता होती है। हीरों की यह प्रकृति लॉन्डर्स को चालान में हीरों के मूल्य में आसानी से हेरफेर करने में मदद करती है। इसके अलावा, आतंकवादी हीरों के अवैध व्यापार को अपने धन के लेन-देन के स्रोत के रूप में उपयोग करते हैं।

टैक्स हैवन्स के माध्यम से राउंड ट्रिपिंग

- टैक्स हेवन वे देश हैं जहां न्यूनतम कागजी कार्रवाई के साथ-साथ बहुत कम या कोई कर देनदारी नहीं होती है। पैसा एक अपतटीय नियंत्रित उद्यम के खाते में जमा किया जाता है और फिर कर देनदारियों से छूट देते हुए प्रत्यक्ष विदेशी निवेश के रूप में वापस लाया जाता है। यहां भी गंदे पैसे को मिलाया जाता है और इसके आपराधिक स्रोत को छिपाने के लिए खातों में हेरफेर किया जाता है। एक अन्य विकल्प यह है कि फंड को किसी कानूनी फर्म या ऐसे अन्य संगठन को शुल्क के रूप में स्थानांतरित किया जाए और फिर रिटेनर को रद्द कर दिया जाए। इसके बाद वसीयत या मुकदमे की कार्यवाही के तहत विरासत के रूप में वकील से प्राप्त राशि के रूप में पैसा भेजा जाता है।

शेल कंपनियाँ और ट्रस्ट

- वे सिर्फ कागजी कंपनियां/ट्रस्ट हैं। वे भौतिक रूप से मौजूद हो भी सकते हैं और नहीं भी, लेकिन वे विनिर्माण या व्यापार जैसी कोई उत्पादक गतिविधियाँ नहीं करेंगे। उदाहरण के लिए: श्री श्याम एक साहूकार हैं, वह भारी भारी ब्याज दर पर पैसा उधार देते हैं। लेकिन उन्होंने अपनी कंपनी को मैसर्स के रूप में पंजीकृत किया। श्याम एंटरप्राइजेज के पास बिक्री कर पंजीकरण है और वह किसी वस्तु की बिक्री के लिए बिक्री कर का भुगतान करता है। वह मेसर्स के नाम पर शुद्ध लाभ के लिए आयकर भी दाखिल करता है। एक व्यापारी के रूप में श्याम इंटरप्राइजेज। यह भी एक मनी लॉन्ड्रिंग प्रक्रिया है क्योंकि वह वास्तव में एक ऋणदाता है जो बहुत अधिक ब्याज दर पर ऋण देकर आय अर्जित करता है लेकिन उसने कानूनी व्यापारिक गतिविधि से अर्जित राजस्व के स्रोत को बदलने के लिए इस नकली कंपनी का उपयोग किया।

अग्रणी संगठन

- एक कंपनी/गैर-लाभकारी संगठन/ट्रस्ट जिसका उपयोग किसी अन्य कंपनी को दायित्व और जांच से बचाने के लिए किया जाता है और आम तौर पर अवैध धन को वैध बनाने के लिए उपयोग किया जाता है। इन कंपनियों का ज्यादातर कारोबार बड़े नकद लेनदेन से जुड़ा होता है. उदाहरण के लिए: कैसीनो, ब्रोकरेज फर्म, चिट फंड और कुछ देशों में बैंक।

अनौपचारिक मूल्य लेनदेन या हवाला

- भारत और दक्षिण एशिया में, हवाला प्रणाली मनी लॉन्ड्रिंग तकनीक का एक परिचित प्रकार है। हवाला, एक विशेष अंतरराष्ट्रीय भूमिगत बैंकिंग प्रणाली के लिए एक अरबी शब्द, एक समानांतर अवैध बैंकिंग प्रणाली के अलावा और कुछ नहीं है। किसी को बस देश ए में एक हवाला एजेंट को नकदी सौंपने की जरूरत है और एजेंट देश बी में इसे नकदी (या कभी-कभी सोना) में व्यवस्थित करेगा। हवाला प्लेसमेंट से लेकर इंटीग्रेशन तक पूरी सेवा मुहैया कराते हैं।

मुद्रा विनिमय ब्यूरो

- वे बैंकों की तरह बड़े पैमाने पर विनियमित नहीं हैं, और वास्तव में, कम से कम, उन्हें बिल्कुल भी विनियमित नहीं किया जा सकता है, इसलिए कई बार उनका उपयोग लॉन्ड्रिंग के लिए किया जाता है। कहा जाता है कि बैंकों से इन छोटे उद्यमों तक पर्याप्त विदेशी मुद्रा लेनदेन हो रहा है। इस लॉन्ड्रिंग विधि में आमतौर पर दो चरणों वाली प्रक्रिया लागू की जाती है। सबसे पहले, देश से बाहर भौतिक तस्करी के लिए स्थानीय मुद्रा में आपराधिक आय की बड़ी मात्रा को कम-थोक विदेशी मुद्रा, अधिमानतः अमेरिकी डॉलर या यूरो में बदल दिया जाता है। अगले चरण में ऑफशोर खातों में इलेक्ट्रॉनिक फंड ट्रांसफर किया जाता है। एक रिपोर्ट किए गए मामले में, एक मुद्रा ब्यूरो ने कथित तौर पर इन लेनदेन को अपने आधिकारिक रिकॉर्ड में दर्ज किए बिना एक विदेशी बैंक के माध्यम से $ 50 मिलियन से अधिक के बराबर का आदान-प्रदान किया।

बैंक पर कब्ज़ा

- इस पद्धति में बैंक जैसे वित्तीय संस्थान का स्वामित्व या नियंत्रण उन बेईमान व्यक्तियों के पास होता है जिन पर ड्रग डीलरों और अन्य संगठित अपराध समूहों के साथ काम करने का संदेह होता है। इससे लॉन्डर्स के लिए प्रक्रिया बहुत आसान हो जाती है। वे आसानी से रिकॉर्ड में हेरफेर कर सकते थे और धन की अवैधता को छिपा सकते थे। पर्याप्त जांच के बिना वित्तीय क्षेत्र के पूर्ण उदारीकरण ने लॉन्ड्रिंग के लिए पर्याप्त छूट प्रदान की है।

क्रेडिट कार्ड अग्रिम भुगतान

- एक क्रेडिट कार्ड धारक जारीकर्ता बैंक को गंदे पैसे से बड़ा भुगतान कर सकता है, जिसके परिणामस्वरूप नकारात्मक शेष राशि देय हो सकती है। इसके बाद बैंक चेक के माध्यम से शेष राशि का भुगतान करता है, जिसे स्पष्ट रूप से साफ धन के रूप में व्यक्तिगत खाते में जमा किया जा सकता है। बकाया क्रेडिट कार्ड शेष के लिए संरचित नकद भुगतान कर चोरी के लिए वीज़ा का सबसे व्यापक रूप से मान्यता प्राप्त उपयोग है, अक्सर किस्तों के रूप में मामूली पर्याप्त भुगतान के साथ और कुछ मामलों में, बाहरी लोगों से धन की किस्तों के साथ। एक अन्य तरीका कैशियर के चेक खरीदने या संपत्ति को बाहरी गंतव्यों पर भेजने के लिए वीज़ा रिकॉर्ड से ऋण का उपयोग करना है। कुछ अवसरों पर, ऋणों को निवेश कोष या वर्तमान रिकॉर्ड में रखा जाता है। बड़ी संख्या में विशिष्ट स्थितियों में बाहरी लोगों द्वारा खोए हुए या चोरी हुए कार्डों का उपयोग शामिल है।

काला वेतन

- एक पंजीकृत कंपनी में बिना किसी लिखित अनुबंध के कई अपंजीकृत कर्मचारी हो सकते हैं। फिर यह नाजायज नकदी का उपयोग करके उन्हें भुगतान करता है और राजस्व सृजन दिखाने के लिए चालान में हेरफेर करता है। जिससे अपनी पहचान छुपाते हुए अवैध नकदी को सिस्टम में लाया जा सके। लागू की गई एक अन्य विधि यह है कि चेक में अधिक वेतन का भुगतान करना और फिर नकद में राशि वापस लेना, जिससे कुछ अचल संपत्ति खरीद या हवाला हस्तांतरण के लिए नकद भुगतान करने के लिए खातों में हेरफेर किया जा सके।

वैध व्यावसायिक लेनदेन

- अवैध धन को एक वैध व्यावसायिक उद्यम के नकद राजस्व में जोड़ा जा सकता है, मुख्य रूप से वे जो पहले से ही नकदी गहन हैं, जैसे कि रेस्तरां, बार, कैसीनो, वीडियो रेंटल स्टोर, खुदरा श्रृंखला, शॉपिंग मॉल आदि। अतिरिक्त नकदी को बस इसमें जोड़ा जाता है पुस्तकें। इस लॉन्ड्रिंग पद्धति की लागत केवल आय पर चुकाया गया कर है। जिन कंपनियों के लेन-देन बेहतर ढंग से प्रलेखित होते हैं, उनके चालान में अवैध धन को छिपाकर वैधता का अनुकरण करने के लिए आसानी से हेरफेर किया जा सकता है। उदाहरण के लिए, एक प्रयुक्त कार डीलर ग्राहक को नकद भुगतान करने पर छूट की पेशकश कर सकता है, फिर चालान पर मूल बिक्री मूल्य की रिपोर्ट कर सकता है, जिससे अतिरिक्त अवैध नकदी के अस्तित्व को छुपाया जा सकता है।

बैंक ड्राफ्ट और समान लिखत

- नकदी के लिए खरीदे गए बैंक ड्राफ्ट, मनी ऑर्डर और कैशियर चेक लॉन्ड्रिंग उद्देश्यों के लिए उपयोगी होते हैं क्योंकि वे एक सम्मानित बैंक या अन्य क्रेडिट संस्थान पर आहरित एक उपकरण प्रदान करते हैं और इसलिए मनी ट्रेल को तोड़ देते हैं। मनी लॉन्ड्रिंग करने वाले के लिए इस राह को तोड़ना अत्यंत महत्वपूर्ण है, क्योंकि इससे एक अन्वेषक के लिए यह स्थापित करना असंभव हो जाता है – या कम से कम बहुत मुश्किल हो जाता है – कि लॉन्ड्र किए गए धन कहाँ समाप्त हुए हैं। इससे कानून प्रवर्तन अधिकारियों की ऐसे फंडों को उचित करने के लिए न्यायिक आदेश लेने की क्षमता कम हो जाती है।

प्रेषण सेवाएँ

- प्रेषण व्यवसाय को नकदी प्राप्त होती है, जिसे वह विदेशी क्षेत्राधिकार में किसी संबद्ध कंपनी द्वारा रखे गए किसी अन्य खाते की बैंकिंग प्रणाली में स्थानांतरित करता है। वहां जमा किया गया धन अंतिम प्राप्तकर्ता को उपलब्ध कराया जा सकता है। आपराधिक संगठन को निर्दिष्ट देश में स्थानीय मुद्रा में धन प्राप्त करने के लिए, जिसे बाद में विदेशी व्यापारिक लोगों को बेच दिया जाता है, जिन्हें माल और निर्यात की वैध खरीद के लिए मुद्रा की आवश्यकता होती है।

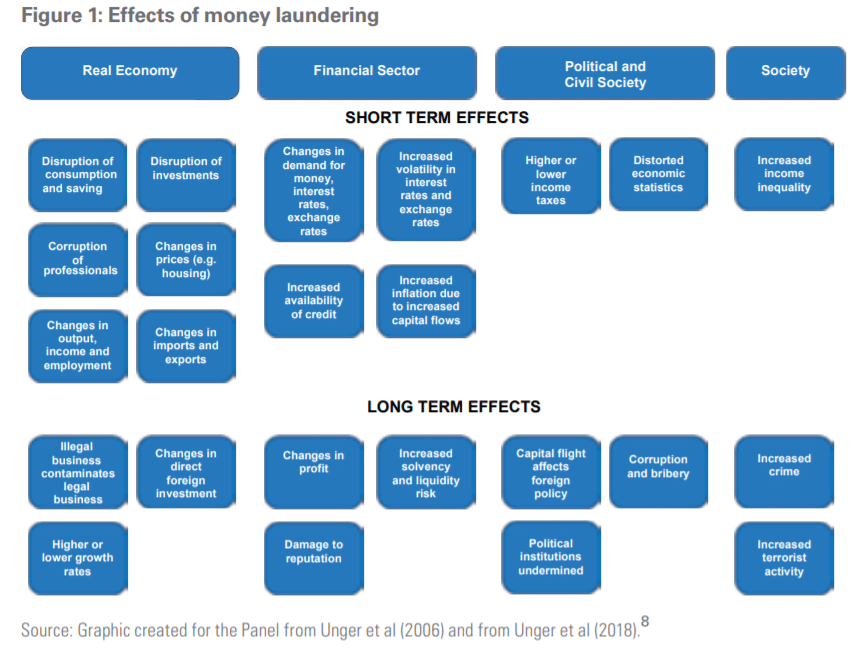

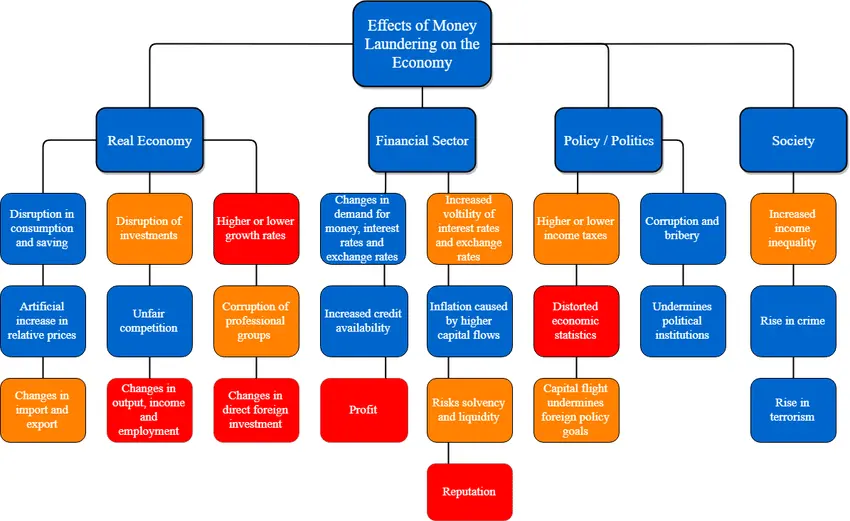

मनी लॉन्ड्रिंग के आर्थिक प्रभाव

बड़ी संख्या में आपराधिक गतिविधियों का मुख्य उद्देश्य ऐसी गतिविधियों को अंजाम देने वाले व्यक्ति या समूह के लिए भारी मुनाफा कमाना है। मनी लॉन्ड्रिंग आपराधिक आय के अवैध स्रोत को छिपा देती है, जिससे अपराधियों को अपने स्रोत से समझौता किए बिना इन मुनाफों का आनंद लेने में मदद मिलती है। आपराधिक आय की इतनी बड़ी मात्रा अर्थव्यवस्था के सभी पहलुओं को प्रभावित करती है, जिसमें सरकार को राजस्व हानि से लेकर वित्तीय बाजार की अखंडता पर सवाल उठाना और मुक्त बाजार के सफल कामकाज तक शामिल है।

राजस्व की हानि

- बढ़ती या विकासशील वित्तीय केंद्रों वाली अर्थव्यवस्थाओं में आम तौर पर अपर्याप्त नियंत्रण उपाय होते हैं और वे विशेष रूप से असुरक्षित होते हैं। वे सिस्टम की खामियों का फायदा उठाते रहते हैं, सभी छूटों का आनंद लेते हैं और करों की चोरी करते हैं, जिससे सरकार को भारी मात्रा में राजस्व का नुकसान होता है। साथ ही ऐसी अवैध गतिविधियों को रोकने के लिए पर्याप्त संसाधनों का उपयोग किया जाता है। इस प्रकार राजस्व पर दोहरा बोझ पड़ रहा है।

वैध निजी क्षेत्र को कमज़ोर करना

- वैध निजी क्षेत्र, विशेष रूप से रियल एस्टेट में डाला जा रहा अवैध धन, सरकारी विनियमन के बिना बाजार ताकतों द्वारा निजी क्षेत्र के कामकाज को कमजोर करता है। यह नैतिक और सुदृढ़ व्यावसायिक प्रथाओं को कमजोर करता है और साथ ही अन्य व्यावसायिक प्रतिस्पर्धियों को भी हतोत्साहित करता है जो आमतौर पर उच्च ब्याज दर पर बैंक से उधार ली गई वैध धनराशि लगाकर कानूनी रूप से व्यवसाय करते हैं।

वित्तीय बाज़ारों की अखंडता को कमज़ोर करना

- बैंकिंग और वित्तीय सेवा बाज़ार की अखंडता काफी हद तक इस दृष्टिकोण पर निर्भर करती है कि यह उच्च कानूनी, पेशेवर और नैतिक मानकों के ढांचे के भीतर कार्य करता है।

आर्थिक विकृति एवं अस्थिरता

- अनियंत्रित मनी लॉन्ड्रिंग के संभावित नकारात्मक व्यापक आर्थिक परिणामों के लिए, कोई

पैसे की मांग में अप्रत्याशित बदलाव, बैंक की सुदृढ़ता के लिए विवेकपूर्ण जोखिम, कानूनी वित्तीय लेनदेन पर संदूषण प्रभाव और अप्रत्याशित सीमा पार के कारण अंतरराष्ट्रीय पूंजी प्रवाह और विनिमय दरों में वृद्धि की अस्थिरता का हवाला दे सकता है। परिसंपत्ति हस्तांतरण. - साथ ही, चूंकि यह भ्रष्टाचार और अपराध को पुरस्कृत करता है, सफल मनी लॉन्ड्रिंग पूरे समाज की अखंडता को नुकसान पहुंचाती है और लोकतंत्र और कानून के शासन को कमजोर करती है।

मनी लॉन्ड्रिंग की सामाजिक लागत

- मनी लॉन्ड्रिंग की संभावित सामाजिक और राजनीतिक लागत, अगर अनियंत्रित छोड़ दी गई या अप्रभावी ढंग से निपटा गया, तो बहुत गंभीर है। कुछ लोग यह तर्क दे सकते हैं कि विकासशील अर्थव्यवस्थाएँ अपने द्वारा आकर्षित की जाने वाली पूंजी के स्रोतों के बारे में बहुत अधिक चयनात्मक होने का जोखिम नहीं उठा सकती हैं। लेकिन किसी कार्य को स्थगित करना या निष्क्रियता बहुत खतरनाक हो सकती है।

- इसे जितना अधिक टाला जाएगा, संगठित अपराध उतना ही अधिक मजबूत हो सकता है। संगठित अपराध वित्तीय संस्थानों में घुसपैठ कर सकता है, निवेश के माध्यम से अर्थव्यवस्था के बड़े क्षेत्रों पर नियंत्रण हासिल कर सकता है, या सार्वजनिक अधिकारियों को रिश्वत की पेशकश कर सकता है और किसी राजनीतिक दल के चुनावी अभियान को वित्त पोषित करके सरकार को प्रेरित कर सकता है, जिससे सिस्टम अंदर से खोखला हो सकता है। लोकतांत्रिक व्यवस्था में परिवर्तन कर रहे देशों के लिए, ये आपराधिक गतिविधियाँ संक्रमण को कमजोर कर सकती हैं। मनी लॉन्ड्रिंग मादक पदार्थों की तस्करी और अन्य संगठित अपराधों जैसी आपराधिक गतिविधियों के लिए ऑक्सीजन के रूप में कार्य करती है, जो किसी देश की सामाजिक प्रगति और आर्थिक विकास पर भारी सामाजिक लागत पैदा करती है।

मनी लॉन्ड्रिंग को रोकने के लिए सरकारी उपाय

पनामा पेपर लीक के लिए मल्टी-एजेंसी ग्रुप (एमएजी) का गठन

- पनामा पेपर लीक में हाल के खुलासे की जांच के लिए मल्टी-एजेंसी ग्रुप (एमएजी) का गठन, जिसमें केंद्रीय प्रत्यक्ष कर बोर्ड (सीबीडीटी), भारतीय रिजर्व बैंक (आरबीआई), प्रवर्तन निदेशालय (ईडी) और वित्तीय खुफिया इकाई (एफआईयू) के अधिकारी शामिल हैं, जिसमें कई व्यवसायियों के नाम शामिल हैं। , राजनेता, प्रसिद्ध हस्तियाँ आदि, विभिन्न शेल कंपनियों में हितधारक के रूप में। ऐसी शेल कंपनियों पर मनी लॉन्ड्रिंग और टैक्स चोरी का संदेह होता है।

बहुपक्षीय सक्षम प्राधिकारी समझौते में शामिल होना

- दोहरे कराधान बचाव समझौते (डीटीएए)/कर सूचना विनिमय समझौते (टीआईईए)/बहुपक्षीय सम्मेलनों के तहत सूचनाओं के आदान-प्रदान को सुविधाजनक बनाने और बढ़ाने के उद्देश्य से विदेशी सरकारों के साथ सक्रिय रूप से जुड़ना।

FATCA के तहत संयुक्त राज्य अमेरिका के साथ सूचना साझा करने की व्यवस्था

- विदेशी खाता कर अनुपालन अधिनियम (एफएटीसीए) 2010 का अमेरिकी संघीय कानून है जिसका उद्देश्य अमेरिका के बाहर पैसा छिपाने वाले अमेरिकी व्यक्तियों द्वारा अमेरिकी कर की चोरी का पता लगाना और उसे रोकना है। FATCA के तहत संयुक्त राज्य अमेरिका के साथ सूचना साझा करने की व्यवस्था सामान्य रिपोर्टिंग मानक (सीआरएस) के तहत कर मामलों में सूचना के स्वचालित आदान-प्रदान की सुविधा प्रदान करेगी जो कर अधिकारियों को कर उद्देश्यों के लिए अपने निवासियों द्वारा विदेश में रखी गई वित्तीय संपत्तियों की स्पष्ट समझ प्राप्त करने की अनुमति देगी।

आधार और पैन को लिंक करना

- सुप्रीम कोर्ट ने आधार फैसले में कहा कि, आईटी अधिनियम की धारा 139एए आईटी रिटर्न दाखिल करने और पैन के लिए आवेदन करने के लिए आधार को अनिवार्य बनाती है। चूंकि यह निजता के अधिकार का उल्लंघन नहीं करता, इसलिए पैन को आधार से जोड़ना अनिवार्य होगा।

- लिंक न करने के परिणाम स्वरूप पैन अमान्य हो सकता है। 12वीं डिजिटल विशिष्ट पहचान संख्या होने के कारण आधार को एक व्यक्ति को कई बार जारी नहीं किया जा सकता है, इसलिए यह किसी व्यक्ति के डुप्लिकेट पैन को खत्म कर देगा, जिससे कर अनुपालन में सुधार होगा और बेनामी लेनदेन और मनी लॉन्ड्रिंग पर अंकुश लगाने में मदद मिलेगी।

दोहरा कर बचाव समझौता (डीटीएए)

- सूचना के आदान-प्रदान पर अनुच्छेद को अंतर्राष्ट्रीय मानकों पर लाने के लिए अन्य देशों के साथ डीटीएए पर पुनः बातचीत और सूचना के आदान-प्रदान को सुविधाजनक बनाने और पारदर्शिता लाने के लिए कई न्यायक्षेत्रों के साथ नए डीटीएए और कर सूचना विनिमय समझौतों (टीएलईए) पर हस्ताक्षर करके भारत के संधि नेटवर्क का विस्तार करना।

‘प्रोजेक्ट इनसाइट’ की शुरुआत

- कर अनुपालन में सुधार के लिए गैर-दखल देने वाले, सूचना संचालित दृष्टिकोण को मजबूत करने के लिए सूचना प्रौद्योगिकी आधारित ‘प्रोजेक्ट इनसाइट’ की शुरुआत। यह नोटबंदी के दौरान पकड़े गए काले धन के खातों का भी पता लगाएगा।

‘ऑपरेशन क्लीन मनी’ का शुभारंभ

- नकद लेनदेन पर जानकारी के संग्रह, संकलन और विश्लेषण, उच्च जोखिम वाले मामलों की पहचान के लिए सूचना प्रौद्योगिकी और डेटा विश्लेषण उपकरणों के व्यापक उपयोग, संदिग्ध मामलों के शीघ्र ई-सत्यापन और प्रवर्तन कार्यों के लिए 31 जनवरी 2017 को ‘ऑपरेशन क्लीन मनी’ की शुरूआत। उपयुक्त मामले, जिनमें तलाशी, सर्वेक्षण, पूछताछ, आय का आकलन, कर लगाना, जुर्माना आदि शामिल हैं और जहां भी लागू हो, आपराधिक अदालतों में अभियोजन शिकायतें दर्ज करना शामिल है।

शेल कंपनियों के खिलाफ कार्रवाई

- सरकार ने कॉरपोरेट गवर्नेंस में सुधार करने और शेल कंपनियों के उपयोग के माध्यम से वित्तीय अनियमितताओं की जांच करने के लिए वैधानिक अनुपालन में चूक करने वाली कंपनियों के लगभग 300,000 निदेशकों को अन्य कंपनियों के बोर्ड में काम करने से रोकने का फैसला किया है।

धन शोधन निवारण (संशोधन) अधिनियम, 2012

- धन शोधन निवारण (संशोधन) अधिनियम, 2012 धन शोधन निवारण अधिनियम, 2002 में संशोधन करना चाहता है।

- भारत एक अंतरसरकारी निकाय फाइनेंशियल एक्शन टास्क फोर्स (एफएटीएफ) की सदस्यता की दिशा में काम कर रहा था। यह विधेयक इस निकाय की कई आवश्यकताओं के अनुरूप है।

- मनी लॉन्ड्रिंग केवल अनुसूची में सूचीबद्ध अपराधों पर लागू होती है। विधेयक इस सूची में कई अपराधों को जोड़ता है जैसे अपराध की आय को छिपाना, अधिग्रहण करना, कब्ज़ा करना और आपराधिक गतिविधियों के रूप में उपयोग करना। इसमें सीमा पार निहितार्थ वाले अपराधों की एक नई श्रेणी भी शामिल है।

- इसमें ‘रिपोर्टिंग इकाई’ की अवधारणा भी जोड़ी गई है जिसमें एक बैंकिंग कंपनी, वित्तीय संस्थान, मध्यस्थ या निर्दिष्ट व्यवसाय या पेशा चलाने वाला व्यक्ति शामिल होगा।

- अधिनियम में बैंकों और अन्य निर्दिष्ट संस्थानों को ग्राहकों और लेनदेन का रिकॉर्ड बनाए रखने और उन्हें निर्धारित प्राधिकारी को प्रस्तुत करने की आवश्यकता है। इस विधेयक में इसकी रिपोर्टिंग व्यवस्था के तहत पूर्ण विकसित मनी चेंजर, मनी ट्रांसफर सेवा प्रदाता और कैसीनो शामिल हैं।

- अधिनियम ने निदेशक को लेनदेन के रिकॉर्ड या जांच के प्रयोजनों के लिए आवश्यक कोई अतिरिक्त जानकारी मांगने की शक्तियां प्रदान की हैं। निदेशक रिपोर्टिंग संस्थाओं के दायित्वों का पालन न करने के लिए भी पूछताछ कर सकता है।

- धन शोधन निवारण अधिनियम, 2002 के तहत 5 लाख रुपये तक का जुर्माना लगाया गया। संशोधन अधिनियम ने इस ऊपरी सीमा को हटा दिया है।

- अधिनियम में किसी भी व्यक्ति की संपत्ति की अस्थायी कुर्की और जब्ती (180 दिनों से अधिक की अवधि के लिए) का प्रावधान किया गया है।

मनी लॉन्ड्रिंग की रोकथाम पर दूसरी एआरसी सिफारिशें

- मनी-लॉन्ड्रिंग रोकथाम अधिनियम (पीएमएलए) को इसके दायरे और पहुंच को व्यापक बनाने के लिए विशिष्ट अपराधों की सूची का विस्तार करने के लिए शीघ्र ही उपयुक्त रूप से संशोधित किया जा सकता है।

- जिस चरण में पीएमएलए के तहत तलाशी और जब्ती की कार्रवाई की जा सकती है, उसे व्यापक प्रभाव वाले मामलों में आगे बढ़ाया जा सकता है। ऐसे मामलों में पर्याप्त सुरक्षा उपाय भी किये जा सकते हैं।

- इसकी जांच की जा सकती है कि क्या प्रवर्तन निदेशालय और अन्य खुफिया जानकारी एकत्र करने और जांच करने वाली एजेंसियों के बीच संस्थागत समन्वय तंत्र को मजबूत किया जा सकता है और पीएमएलए के कुछ प्रावधानों को प्रवर्तन निदेशालय द्वारा उन्हें सौंपा जा सकता है।

- वित्तीय खुफिया इकाई (एफआईयू-आईएनडी) के तहत वित्तीय लेनदेन रिपोर्टिंग व्यवस्था को रियल एस्टेट जैसे उच्च जोखिम वाले क्षेत्रों को कवर करने के लिए बढ़ाया जा सकता है। भविष्य की चुनौतियों का सामना करने में सक्षम बनाने के लिए FIU-IND की क्षमता को मजबूत करने की भी आवश्यकता है।

- जिन मामलों में मनी लॉन्ड्रिंग से जुड़े होने का संदेह है, उनमें विभिन्न जांच एजेंसियों के बीच समन्वय बढ़ाने के लिए क्षेत्रीय आर्थिक खुफिया परिषदों (आरईआईसी) द्वारा प्रदान किए गए मंच का उपयोग करना उपयोगी होगा।

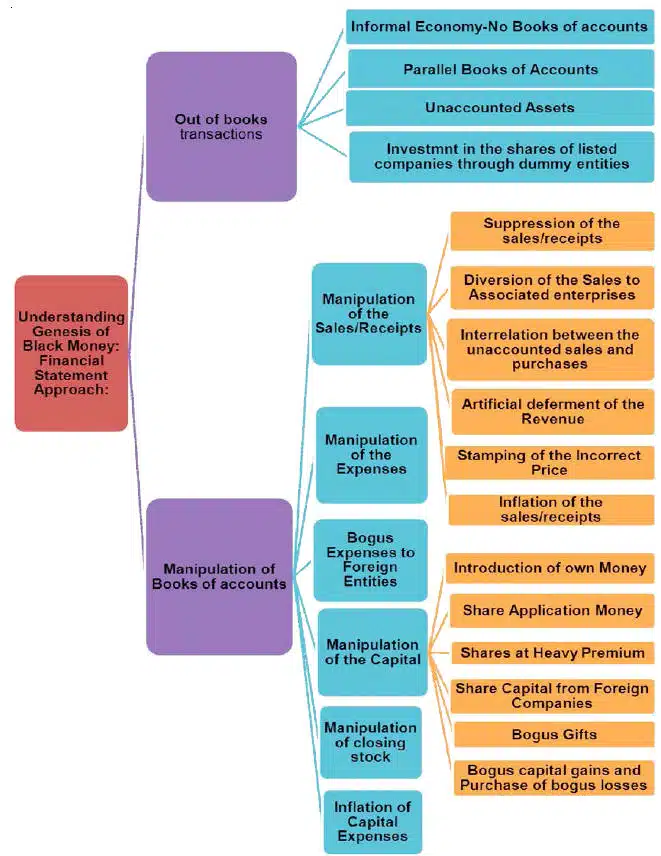

काला धन

काले धन पर श्वेत पत्र

वित्त मंत्री ने 21 मई, 2012 को लोकसभा में काले धन पर श्वेत पत्र पेश किया। पत्र के अनुसार, काला धन एक गंभीर मुद्दा है क्योंकि इसका शासन और सार्वजनिक नीति पर ‘दुर्बल प्रभाव’ पड़ता है और यह गरीबों को प्रतिकूल रूप से प्रभावित करता है। .

पेपर में काले धन को इस प्रकार परिभाषित किया गया है: ‘संपत्ति या संसाधन जिनकी न तो उनके निर्माण के समय सार्वजनिक अधिकारियों को सूचना दी गई है और न ही उनके कब्जे के दौरान किसी भी समय खुलासा किया गया है।’

काला धन (i) अपराध, नशीली दवाओं के व्यापार, आतंकवाद और भ्रष्टाचार जैसी अवैध गतिविधियों के माध्यम से उत्पन्न किया जा सकता है या (ii) किसी न किसी रूप में सरकारी खजाने का बकाया भुगतान करने में विफल रहने से। दूसरे मामले में, गतिविधियाँ कानूनी हो सकती हैं लेकिन अपराधी कर का भुगतान करने से बचने के लिए उत्पन्न आय की रिपोर्ट करने में विफल हो सकता है।

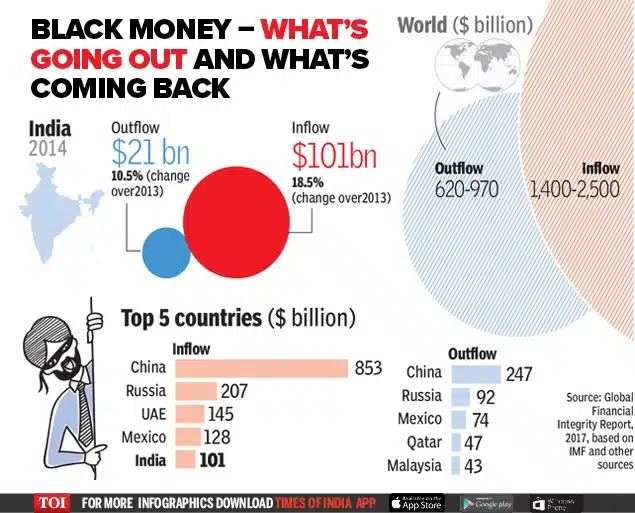

भूमि और रियल एस्टेट, सर्राफा और आभूषण, वित्तीय बाजार, सार्वजनिक खरीद, गैर-लाभकारी क्षेत्र, अनौपचारिक क्षेत्र और नकदी अर्थव्यवस्था जैसे कुछ क्षेत्रों को काले धन के मुद्दों के प्रति अधिक संवेदनशील माना जाता है। यह पेपर विदेशों में, विशेषकर स्विस बैंकों में रखी भारतीय संपत्तियों के मुद्दे पर प्रकाश डालता है। 2017 में स्विस बैंकों में भारत के प्रति देनदारियां 7,005 करोड़ रुपये थीं और यह स्विस बैंकों की कुल देनदारियों का 0.05% था।

वर्तमान में काले धन के मुद्दों से निपटने के लिए जिम्मेदार संस्थान केंद्रीय प्रत्यक्ष कर बोर्ड (सीबीडीटी), प्रवर्तन निदेशालय (ईडी), वित्तीय खुफिया इकाई (एफआईयू-आईएनडी) और केंद्रीय अप्रत्यक्ष कर बोर्ड (सीबीआईटी) हैं। केंद्रीय आर्थिक खुफिया ब्यूरो (सीईआईबी), राष्ट्रीय जांच एजेंसी (एनआईए), और उच्च स्तरीय समिति (एचएलसी) समन्वय एजेंसियों के रूप में कार्य करती हैं।

भारत सरकार ने काले धन से निपटने के लिए निम्नलिखित रूपरेखा अपनाई है। यह पाँच गुना रणनीति है, अर्थात्:

- (i) काले धन के खिलाफ वैश्विक धर्मयुद्ध में शामिल होना

- (ii) एक उपयुक्त विधायी ढांचा तैयार करना

- (iii) अवैध धन से निपटने के लिए संस्थाएँ स्थापित करना

- (iv) कार्यान्वयन के लिए सिस्टम विकसित करना

- (v) प्रभावी कार्रवाई के लिए कर्मियों को कौशल प्रदान करना।

पेपर चार स्तंभों के आधार पर वैध गतिविधियों से काले धन की उत्पत्ति को रोकने के लिए एक रणनीति का प्रस्ताव करता है:

- स्वैच्छिक अनुपालन के विरुद्ध हतोत्साहन को कम करना – इसमें कर दरों को युक्तिसंगत बनाना और कर का भुगतान करने के लिए इलेक्ट्रॉनिक और इंटरनेट-आधारित सेवाएं प्रदान करके लेनदेन लागत को कम करना जैसे उपाय शामिल हो सकते हैं।

- काले धन की उत्पत्ति के प्रति संवेदनशील क्षेत्रों में सुधार – उदाहरण के लिए, रियल एस्टेट के क्षेत्र में, पेपर में रियल एस्टेट लेनदेन पर किए गए भुगतान पर स्रोत पर कर कटौती का प्रस्ताव है। नकदी अर्थव्यवस्था में, पेपर अनुशंसा करता है कि सरकार क्रेडिट/डेबिट कार्ड के उपयोग के लिए कर प्रोत्साहन प्रदान करे।

- प्रभावी विश्वसनीय निवारण का निर्माण – नीतियों को काले धन के सृजन के लिए पर्याप्त हतोत्साहन पैदा करना चाहिए। पेपर का मानना है कि वस्तु एवं सेवा कर (जीएसटी) की शुरूआत इस प्रक्रिया में एक महत्वपूर्ण कदम होगी। प्रस्तावित अन्य उपायों में प्रत्यक्ष कर प्रशासन को मजबूत करना, अभियोजन तंत्र को मजबूत करना और सूचनाओं के आदान-प्रदान को बढ़ाना शामिल है।

- सहायक उपाय – पेपर में सार्वजनिक जागरूकता और सार्वजनिक समर्थन पैदा करना, लेखा परीक्षकों की जवाबदेही बढ़ाना और अंतरराष्ट्रीय प्रयासों में भाग लेना शामिल है। विदेशों में धन के प्रत्यावर्तन के संबंध में, पेपर स्वैच्छिक प्रकटीकरण के लिए अभियोजन से छूट के एकमुश्त आंशिक लाभ का सुझाव देता है।

मनी लॉन्ड्रिंग पर नियंत्रण के लिए एसआईटी की सिफारिशें

- मनी लॉन्ड्रिंग के लिए दीर्घकालिक पूंजीगत लाभ कर पर छूट का दुरुपयोग:

- भारतीय प्रतिभूति और विनिमय बोर्ड (सेबी) को कंपनियों के शेयर की कीमतों में किसी भी असामान्य वृद्धि का अध्ययन करने के लिए एक प्रभावी निगरानी तंत्र की आवश्यकता है, जबकि ऐसी वृद्धि हो रही हो। सेबी द्वारा प्रभावी और समय पर निगरानी से ऐसे मामलों की एक बड़ी संख्या पर समय रहते अंकुश लगाया जा सकता है।

- एक बार ऐसे किसी मामले का पता चलने पर, सेबी को यह जानकारी अनिवार्य रूप से केंद्रीय प्रत्यक्ष कर बोर्ड (सीबीडीटी) और वित्तीय खुफिया इकाई (एफआईयू) के साथ साझा करनी चाहिए।

- ऐसी संस्थाओं को प्रतिभूति बाजार से रोकना अपने आप में एक मजबूत बाधा नहीं होगी। यदि यह स्थापित हो जाता है कि लॉन्ग टर्म कैपिटल गेन टैक्स लाभ लेने के लिए स्टॉक प्लेटफॉर्म का दुरुपयोग किया गया है, तो भारतीय प्रतिभूति और विनिमय बोर्ड अधिनियम की प्रासंगिक धाराओं के तहत मुकदमा चलाया जाना चाहिए।

- फिर प्रवर्तन निदेशालय को विधेय अपराधों के लिए धन शोधन निवारण अधिनियम के तहत कार्रवाई करने के लिए सूचित किया जाना चाहिए।

- मनी लॉन्ड्रिंग के लिए पार्टिसिपेटरी नोट्स (पी नोट्स) का दुरुपयोग:

- यह स्पष्ट है कि पी नोट्स के “लाभकारी स्वामित्व” के बारे में जानकारी प्राप्त करना उनके दुरुपयोग को रोकने के लिए महत्वपूर्ण है।

- पी नोट्स प्रकृति में हस्तांतरणीय हैं। इससे पी नोट्स के “सच्चे लाभकारी मालिक” का पता लगाना और भी मुश्किल हो जाता है क्योंकि लेन-देन की परतें इतनी जटिल हो सकती हैं कि “सच्चे लाभकारी मालिक” को ट्रैक करना असंभव हो जाएगा। सेबी को यह जांचने की जरूरत है कि क्या पी नोट्स के हस्तांतरण की अनुमति देने का यह प्रावधान किसी भी तरह से विदेशी निवेश को आसान बनाने के लिए फायदेमंद है। कोई भी निवेशक जो पी नोट्स के माध्यम से निवेश करना चाहता है, वह हमेशा पी नोट धारक से खरीदने के बजाय विदेशी पोर्टफोलियो निवेशक (एफपीआई) के माध्यम से नए सिरे से निवेश कर सकता है।

- शेल कंपनियाँ और लाभकारी स्वामित्व:

- फर्जी कंपनियों के निर्माण का सक्रिय पता लगाना: कंपनी मंत्रालय के तहत गंभीर धोखाधड़ी जांच कार्यालय (एसएफआईओ) को कुछ लाल झंडे वाले संकेतकों के लिए एमसीए 21 डेटाबेस को सक्रिय रूप से और नियमित रूप से माइन करने की आवश्यकता है। कानून प्रवर्तन एजेंसियों के साथ ऐसी उच्च जोखिम वाली कंपनियों के बारे में जानकारी साझा करना: एक बार जब उपरोक्त डेटा माइनिंग के माध्यम से कुछ कंपनियों की पहचान की जाती है, तो ऐसी उच्च जोखिम वाली कंपनियों की सूची को करीबी निगरानी के लिए सीबीडीटी और एफआईयू के साथ साझा किया जाना चाहिए।

- यदि सीबीडीटी द्वारा जांच/मूल्यांकन के बाद, आवास प्रविष्टियां बनाने का मामला स्पष्ट रूप से स्थापित होता है, तो धोखाधड़ी के लिए आईपीसी की प्रासंगिक धाराओं के तहत आगे बढ़ने के लिए मामले को एसएफआईओ को भेजा जाना चाहिए। यह भी देखा गया है कि शेल कंपनियों के निर्माण के कई मामलों में ऐसी कंपनियों के शेयरधारक या निदेशक सीमित वित्तीय साधनों वाले व्यक्ति होते हैं जैसे ड्राइवर, रसोइया या मुख्य व्यक्तियों के अन्य कर्मचारी जो काले धन को सफेद करने का इरादा रखते हैं। धारा 89(4) केंद्र सरकार को इस धारा के तहत लाभकारी हित और लाभकारी स्वामित्व रखने और प्रकट करने के तरीके के लिए नियम बनाने का आदेश देती है। कंपनी मामलों का मंत्रालय जल्द से जल्द ऐसे नियम बना सकता है।

- व्यापार आधारित मनी लॉन्ड्रिंग के लिए PMLA के तहत कार्रवाई:

- एसआईटी को एहसास है कि आयात/निर्यात के गलत मूल्य निर्धारण के माध्यम से व्यापार आधारित मनी लॉन्ड्रिंग इस देश से पैसा बाहर ले जाने का एक प्रमुख साधन है। इस खतरे को रोकने के लिए एक मजबूत निवारक कार्रवाई की आवश्यकता है। एसआईटी इस प्रकार सिफारिश करती है कि डीआरआई द्वारा पकड़े गए व्यापार आधारित मनी लॉन्ड्रिंग के सभी मामले जहां पीएमएलए की अनुसूची के भाग बी में प्रदान की गई सीमा से ऊपर सीमा शुल्क अधिनियम की धारा 132 का उल्लंघन पाया गया है, उसे डीआरआई द्वारा प्रवर्तन निदेशालय के साथ साझा किया जाना चाहिए। ईडी को धन शोधन निवारण अधिनियम के तहत कार्रवाई करने में सक्षम बनाना।

- काली अर्थव्यवस्था में नकदी का उपयोग:

- नकदी के कब्जे और परिवहन को विनियमित करने के लिए, विशेष रूप से निजी उपयोग के लिए नकदी रखने पर एक सीमा लगाने और निर्धारित सीमा से अधिक रखी गई नकदी को जब्त करने के प्रावधानों को शामिल करने के लिए अधिनियम में प्रावधान किया जाना चाहिए।

- शिक्षा क्षेत्र में और धार्मिक संस्थानों और दान के माध्यम से काले धन का सृजन:

- ट्रस्ट के माध्यम से शिक्षा के क्षेत्र में लगी विभिन्न संस्थाओं के विभाग द्वारा किए गए सर्वेक्षण से पता चलता है कि बड़ी बेहिसाब राशि दान के रूप में स्वीकार की जाती है और कई मामलों में, ऐसे दान का उपयोग व्यक्तिगत लाभ और कर चोरी के लिए भी किया जाता है, जिसके परिणामस्वरूप काले धन का सृजन होता है। धन। काले धन के सृजन और प्रसार पर अंकुश लगाने के लिए विधायी परिवर्तन आवश्यक है।

- आयकर अधिनियम, 1961 के अंतर्गत लंबित मामलों के निर्णय हेतु अतिरिक्त न्यायालयों की स्थापना की आवश्यकता।

- केंद्रीय केवाईसी रजिस्ट्री की स्थापना: इस केंद्रीय केवाईसी रजिस्ट्री की स्थापना को यथाशीघ्र अधिसूचित किया जाना चाहिए जो काले धन और मनी लॉन्ड्रिंग के खतरे से अधिक प्रभावी ढंग से निपटने के लिए एक महत्वपूर्ण कार्यालय होगा।

- क्रिकेट सट्टेबाजी के कारण काले धन का सृजन: ऐसी सट्टेबाजी के खतरे को रोकने के लिए कुछ उचित विधायी निर्देश या नियम या विनियम लागू करने की आवश्यकता है।

- एसईजेड अधिनियम की धारा 20, 21 और 22 के तहत डीआरआई का सशक्तिकरण: सीमा शुल्क अधिनियम के गलत चालान या उल्लंघन के मामलों की जांच में राजस्व खुफिया निदेशालय (डीआरआई) के सामने एक सीमा यह है कि वर्तमान में डीआरआई को धारा 20, 21 और 22 के तहत सशक्त नहीं किया गया है। एसईजेड अधिनियम, विकास आयुक्त की पूर्व सूचना या अनुमोदन के बिना विशेष आर्थिक क्षेत्र या इकाई में जांच, निरीक्षण, खोज या जब्ती करने के लिए।

काले धन के सृजन पर अंकुश लगाने के लिए सरकार द्वारा उठाए गए कदम

विदेशों में जमा काला धन और उसके विरुद्ध सरकारी उपाय

- अघोषित विदेशी आय और संपत्ति अधिनियम, 2015: अघोषित विदेशी आय और संपत्ति अधिनियम 2015 ने एक बार अनुपालन प्रकटीकरण विंडो के दौरान 100% की दर से जुर्माने के साथ-साथ अघोषित विदेशी आय और संपत्ति धारकों पर 30% कर लगाया।

- स्विट्जरलैंड जैसे देशों के साथ सूचना के स्वचालित आदान-प्रदान और कर सूचना विनिमय समझौतों पर हस्ताक्षर: सूचना के स्वचालित आदान-प्रदान में आय की विभिन्न श्रेणियों (जैसे लाभांश, ब्याज) के संबंध में स्रोत देश से निवास देश तक “थोक” करदाता जानकारी का व्यवस्थित और आवधिक प्रसारण शामिल है। , वगैरह।)। सूचना के स्वचालित आदान-प्रदान पर G20 ढांचे के तहत हस्ताक्षर किए गए थे और भारत एक हस्ताक्षरकर्ता है।

- मॉरीशस जैसे देशों के साथ दोहरे कराधान बचाव समझौतों को संशोधित करना: सरकार ने भारत (स्रोत देश) में पूंजीगत लाभ कर लगाने का अधिकार लेकर भारत-मॉरीशस डीटीएए का पुनर्गठन किया है। इस तरह, सिंगापुर, साइप्रस आदि देशों के साथ अन्य डीटीएए भी स्वचालित रूप से संशोधित हो जाएंगे।

- पार्टिसिपेटरी नोट्स पर अधिक विनियमन लाना:सेबी ने एफपीआई को इक्विटी डेरिवेटिव में निवेश के लिए पार्टिसिपेटरी नोट्स जारी करने से प्रतिबंधित कर दिया। एफपीआई अपने पास मौजूद इक्विटी शेयरों की हेजिंग के लिए पार्टिसिपेटरी नोट्स जारी कर सकते हैं। पार्टिसिपेटरी नोट्स का उपयोग मुख्य रूप से भारतीय इक्विटी डेरिवेटिव में निवेश करने के लिए किया जाता था। इसलिए, इक्विटी डेरिवेटिव की सदस्यता के लिए पार्टिसिपेटरी नोट्स को हटाने से पार्टिसिपेटरी नोट्स मार्ग लगभग बेकार हो जाएगा। पहले, पार्टिसिपेटरी नोट्स कम से कम खुलासा करने वाले विदेशी निवेशकों के लिए भारतीय शेयर बाजार में निवेश करने का प्रमुख साधन थे। सेबी ने मनी लॉन्ड्रिंग पर अंकुश लगाने के लिए प्रकटीकरण आवश्यकताओं में वृद्धि और भागीदारी नोटों के प्रतिबंधित हस्तांतरण का भी प्रस्ताव दिया है। सेबी के अनुसार, पार्टिसिपेटरी नोट्स का हस्तांतरण प्रतिबंधित होगा और जारीकर्ता की पूर्व सहमति के बाद ही इसकी अनुमति दी जाएगी।

- विदेशी मुद्रा डेटा जांच एजेंसियों को हस्तांतरित करना: काले धन पर विशेष जांच दल ने आरबीआई को विदेशी मुद्रा लेनदेन डेटा प्रवर्तन निदेशालय (ईडी) और राजस्व खुफिया निदेशालय (डीआरआई) को स्थानांतरित करने का प्रस्ताव दिया।

घरेलू काले धन के खिलाफ लड़ाई

यह अनुमान लगाया गया है कि भारत में उत्पन्न होने वाली काली आय का लगभग 95% भौतिक संपत्ति, अचल संपत्ति, अवैध गतिविधियों आदि के माध्यम से देश के भीतर जमा किया जाता है। भारत के भीतर काले धन के खिलाफ प्रमुख पहल हैं:

- आय प्रकटीकरण योजना 2016: वित्त अधिनियम 2016 में शामिल आय प्रकटीकरण योजना 2016 ने उन सभी व्यक्तियों को आगे आने और ऐसी अघोषित आय घोषित करने का अवसर प्रदान किया, जिन्होंने पिछले वर्षों में आय की सही घोषणा नहीं की है। ऐसी आय पर 30% की दर से कर लगाया जाएगा, साथ ही देय कर पर 25% का कृषि कल्याण उपकर और घोषित आय के 45% तक देय कर के 25% की दर से जुर्माना लगाया जाएगा।

- उच्च मूल्य के लेनदेन के लिए पैन अनिवार्य हो गया है: अब रुपये से अधिक के सभी लेनदेन के लिए स्थायी खाता संख्या (पैन) अनिवार्य रूप से उद्धृत किया जाता है। जनवरी 2016 से 2 लाख रुपये और यह वस्तुओं और सेवाओं की सभी बिक्री और खरीद और भुगतान के सभी तरीकों पर लागू होगा।

- बेनामी संपत्ति निषेध (संशोधन) अधिनियम 2016 में संशोधन: संशोधन अधिनियम का उद्देश्य है:

- (i) बेनामी लेनदेन की परिभाषा को व्यापक बनाना,

- (ii) बेनामी लेनदेन से निपटने के लिए निर्णायक प्राधिकरण और एक अपीलीय न्यायाधिकरण की स्थापना करना, और

- (iii) ऐसी गतिविधियों से अधिक सख्ती और प्रभावी ढंग से निपटने के लिए बेनामी लेनदेन में प्रवेश करने पर दंड निर्दिष्ट करें।

- 500 रुपये और 1000 रुपये के नोटों का विमुद्रीकरण: नकदी में जमा काले धन को खत्म करने, आतंकी फंडिंग को कम करने और नकली मुद्रा के खतरे को रोकने के लिए नवंबर 2016 में 500 रुपये और 1000 रुपये के नोटों का विमुद्रीकरण किया गया था।

- कैशलेस लेनदेन को बढ़ावा : सरकार और आरबीआई ने कैशलेस लेनदेन को बढ़ावा देने के लिए कई पहल कीं जैसे कार्ड आधारित भुगतान, भीम ऐप, यूपीआई, आधारपे, लकी ड्रा आदि पर लेनदेन शुल्क में कमी।

- भौतिक नकदी निपटान पर सीमा लगाना: किसी व्यक्ति से किसी घटना या अवसर से संबंधित लेनदेन नकद में 2 लाख रुपये तक सीमित है, अधिक राशि के लिए चेक या अन्य डिजिटल माध्यम का उपयोग करना होगा। राजनीतिक दल के लिए नकद चंदा प्राप्त करने पर प्रतिबंध 20,000 रुपये से घटाकर 2000 रुपये कर दिया गया।

- कर प्रशासन के उपाय: आधार – पैन लिंकेज, नए पैन के आवेदन और आईटी रिटर्न दाखिल करने के लिए आधार अनिवार्य, चेक या डिजिटल मोड के माध्यम से प्राप्त टर्नओवर की राशि के लिए छोटे असंगठित व्यवसाय के लिए अनुमानित कर में 8% से 6% की कमी।

- विशेष जांच दल का गठन: काले धन के खतरे से निपटने के लिए सुप्रीम कोर्ट की निगरानी में काले धन पर विशेष जांच दल का गठन किया गया।

- केंद्रीय आर्थिक खुफिया ब्यूरो: केंद्रीय आर्थिक खुफिया ब्यूरो और वित्तीय खुफिया इकाई की स्थापना आर्थिक खुफिया जानकारी बनाने, निगरानी करने और तस्करी, मनी लॉन्ड्रिंग कर चोरी और धोखाधड़ी जैसे आर्थिक अपराधों से लड़ने के इरादे से की गई थी।

- ‘प्रोजेक्ट इनसाइट’ की शुरुआत: वित्त मंत्रालय ने काले धन के प्रसार पर अंकुश लगाने के लिए अत्याधुनिक तकनीक का उपयोग करके उच्च मूल्य के लेनदेन की निगरानी करने और कर चोरों का पता लगाने के लिए ‘प्रोजेक्ट इनसाइट’ लॉन्च किया है।

- सरकार ने रियल एस्टेट में 20,000 रुपये से अधिक के नकद लेनदेन पर जुर्माना लगाया: सरकार ने रियल एस्टेट संपत्ति की खरीद या बिक्री में 20,000 रुपये से अधिक के सभी नकद लेनदेन पर 20% का जुर्माना लगाया है। 2 लाख रुपये से अधिक की नकद बिक्री पर स्रोत पर कर संग्रह: उच्च मूल्य के लेनदेन पर अंकुश लगाने और ऑडिट ट्रेल बनाने के लिए रुपये से अधिक के सभी नकद लेनदेन के लिए 1% की नाममात्र दर के साथ स्रोत पर कर संग्रह लगाया गया है। 2 लाख.

NGO और FCRA

- एनजीओ को विदेशी अंशदान विनियमन अधिनियम (एफसीआरए) और विदेशी मुद्रा प्रबंधन अधिनियम (फेमा) के तहत विनियमित किया जाता है। गृह मंत्रालय एफसीआरए के माध्यम से गैर सरकारी संगठनों को दान किए गए विदेशी धन की निगरानी करता है, जबकि फेमा को वित्त मंत्रालय द्वारा विनियमित किया जाता है।

- एफसीआरए के अनुसार, कोई भी एनजीओ जो विदेशी योगदान स्वीकार करता है उसे गृह मंत्रालय के साथ पंजीकृत होना पड़ता है और ऐसे योगदान केवल नामित बैंकों के माध्यम से स्वीकार किए जा सकते हैं।

- एनजीओ को किसी भी विदेशी योगदान की प्राप्ति के 30 दिनों के भीतर केंद्र सरकार को रिपोर्ट करनी होती है। उन्हें गृह मंत्रालय के पास वार्षिक रिपोर्ट दाखिल करनी होगी। इसमें विदेशी योगदान की राशि, उसका स्रोत, इसे कैसे प्राप्त किया गया, किस उद्देश्य के लिए इसका इरादा था और इसका उपयोग कैसे किया गया, इसकी भी जानकारी देनी होगी।

- एफसीआरए के प्रावधानों का अनुपालन न करने की स्थिति में सरकार किसी एनजीओ को दंडित कर सकती है। उदाहरण के लिए, यदि ये एनजीओ वार्षिक रिटर्न दाखिल नहीं करते हैं, तो सरकार कारण बताओ नोटिस जारी कर सकती है और बाद में, उनके विदेशी फंडिंग लाइसेंस को निलंबित या रद्द कर सकती है।

- लेकिन, कुछ गैर सरकारी संगठन हैं जो फेमा के तहत पंजीकृत हैं और वे देश के भीतर विभिन्न संगठनों को विदेशी धन वितरित करते हैं।

- फेमा अधिनियम के अनुसार, इन एनजीओ को वित्त मंत्रालय द्वारा विनियमित किया जाता है। उदाहरण के लिए, फोर्ड फाउंडेशन आदि जैसे अंतर्राष्ट्रीय दानदाता एफसीआरए नहीं बल्कि फेमा के तहत पंजीकृत हैं। इससे धन के प्रवाह की प्रभावी ढंग से निगरानी करना मुश्किल हो जाता है।

- गृह मंत्रालय ने वित्त मंत्रालय से फेमा के तहत गैर सरकारी संगठनों पर निगरानी रखने की अपनी शक्तियां छोड़ने को कहा है। इस कदम का उद्देश्य बेहतर निगरानी और विनियमन के लिए विदेशी योगदान प्राप्त करने वाले सभी गैर सरकारी संगठनों को एक छत के नीचे लाना है। इससे ऐसे फंडों के बेहतर नियमन में मदद मिलेगी।

अंतर्राष्ट्रीय पहल

वियना कन्वेंशन

नशीली दवाओं के अवैध उत्पादन और तस्करी की भयावहता और बढ़ती प्रवृत्ति से गहराई से चिंतित, और यह मानते हुए कि इस प्रवृत्ति को केवल अंतर्राष्ट्रीय सहयोग के ढांचे के भीतर एक समन्वित कार्रवाई के माध्यम से उलटा किया जा सकता है, संयुक्त राष्ट्र नशीली दवाओं पर आयोग ने एक सम्मेलन बुलाया। वियना, ऑस्ट्रिया अंतरराष्ट्रीय नशीली दवाओं की तस्करी से निपटने के लिए एक बहुपक्षीय संधि (नार्कोटिक ड्रग्स और साइकोट्रोपिक पदार्थों में अवैध तस्करी के खिलाफ संयुक्त राष्ट्र कन्वेंशन (1988)) को अपनाने पर विचार करेगा।

वित्तीय कार्रवाई कार्य बल

फाइनेंशियल एक्शन टास्क फोर्स (FATF) एक अंतरसरकारी निकाय है जिसकी स्थापना जुलाई 1989 में पेरिस में इसके सदस्य क्षेत्राधिकार के मंत्रियों द्वारा की गई थी, शुरुआत में मनी लॉन्ड्रिंग से निपटने के उपायों की जांच और विकास करने के लिए।

भारत के लिए महत्व: भारतीय वित्तीय कार्रवाई कार्य बल (FATF) का पूर्ण सदस्य बन गया है। अंतर्राष्ट्रीय वित्त में एक प्रमुख खिलाड़ी बनने की तलाश में भारत के लिए एफएटीएफ की सदस्यता बहुत महत्वपूर्ण है। इससे भारत को आतंकवाद से लड़ने और आतंकवादी धन का पता लगाने और मनी लॉन्ड्रिंग और आतंकवादी वित्तपोषण अपराधों की सफलतापूर्वक जांच करने और मुकदमा चलाने की क्षमता बनाने में मदद मिलेगी। यह सुनिश्चित करके कि वित्तीय संस्थान संगठित अपराध समूहों द्वारा घुसपैठ या दुरुपयोग के प्रति संवेदनशील नहीं हैं, भारत को अधिक पारदर्शी और स्थिर वित्तीय प्रणाली हासिल करने में लाभ होगा। एफएटीएफ प्रक्रिया हमें अंतरराष्ट्रीय स्तर पर मनी लॉन्ड्रिंग रोधी/आतंकवाद के वित्तपोषण से निपटने (एएमएल/सीएफटी) प्रयासों के समन्वय में भी मदद करेगी।

वित्तीय आसूचना इकाइयाँ

वित्तीय प्रणालियों और आपराधिक कानून के कई विशिष्ट लेकिन संबंधित पहलुओं को एक साथ लाकर एंटीमनी लॉन्ड्रिंग और आतंकवाद के वित्तपोषण का मुकाबला करने के लिए प्रभावी रणनीति विकसित करने के हालिया प्रयास। वित्तीय खुफिया इकाइयाँ (FlUs) इन रणनीतियों का एक महत्वपूर्ण घटक हैं। एफआईयू एक केंद्रीय राष्ट्रीय एजेंसी है जो संदिग्ध लेनदेन पर खुलासे प्राप्त करने, विश्लेषण करने और सक्षम अधिकारियों तक पहुंचाने के लिए जिम्मेदार है।

पलेर्मो कन्वेंशन (Palermo Convention)

- 15 नवंबर 2000 को महासभा के प्रस्ताव द्वारा अपनाया गया अंतरराष्ट्रीय संगठित अपराध के खिलाफ संयुक्त राष्ट्र कन्वेंशन (पलेर्मो कन्वेंशन), अंतरराष्ट्रीय संगठित अपराध के खिलाफ लड़ाई में मुख्य अंतरराष्ट्रीय साधन है। कन्वेंशन को तीन प्रोटोकॉल द्वारा पूरक किया गया है, जो संगठित अपराध के विशिष्ट क्षेत्रों और अभिव्यक्तियों को लक्षित करते हैं:

- व्यक्तियों विशेषकर महिलाओं और बच्चों की तस्करी को रोकने, दबाने और दंडित करने के लिए प्रोटोकॉल

- भूमि, समुद्र और वायु द्वारा प्रवासियों की तस्करी के खिलाफ प्रोटोकॉल

- आग्नेयास्त्रों, उनके हिस्सों और घटकों और गोला-बारूद के अवैध निर्माण और तस्करी के खिलाफ प्रोटोकॉल।

- जो राज्य इस दस्तावेज़ की पुष्टि करते हैं वे घरेलू आपराधिक अपराधों (संगठित आपराधिक समूह में भागीदारी, मनी लॉन्ड्रिंग, भ्रष्टाचार और न्याय में बाधा) सहित अंतरराष्ट्रीय संगठित अपराध के खिलाफ कई उपाय करने के लिए प्रतिबद्ध हैं; प्रत्यर्पण, पारस्परिक कानूनी सहायता और कानून प्रवर्तन सहयोग के लिए नए और व्यापक ढांचे को अपनाना; और राष्ट्रीय प्राधिकरणों की आवश्यक क्षमता के निर्माण या उन्नयन के लिए प्रशिक्षण और तकनीकी सहायता को बढ़ावा देना। ये सभी बदले में काले धन के सृजन को कम करने में मदद करेंगे।